Всем привет! В начале марта 2021 года я решил расширить свой инвестиционный план, добавив к нему — заработок на акциях. А начать я решил с российского фондового рынка. Но для начала давайте разберемся с определениями.

Акция — ценная бумага, выпущенная компанией, владея которой вы имеете право по получение дивидендов. Дивиденды — процент от выручки компании, который платят акционерам (до 20% годовых). Акционер — владелец акций.

Фондовый рынок (рынок ценных бумаг) — биржа, где покупают и продают ценные бумаги: акции, облигации, фонды, фьючерсы, пифы и т.д. В России зарегистрировано две фондовые биржи: Московская и Санкт-Петербургская.

Итак, для заработка на акциях нам необходимо:

- Выбрать брокера и открыть брокерский счёт;

- Выбрать платформу для торговли на акциях;

- Создать и диверсифицировать портфель акции.

После этого вы сможете зарабатывать на получении дивидендов компаний или на разнице от купли/продажи акций (спекулятивная торговля, трейдинг).

1. Выбор брокера

Брокер — посредник (юридическое контролирующее лицо) между продавцом и покупателем на фондовом рынке. У него то и открывается брокерский счёт.

К выбору брокера нужно подходить обдуманно. Сейчас развелось очень много мошенников. Чтобы не быть обманутым, выбирайте только надёжных брокеров:

- Крупные банки (Сбербанк, Тинькофф, Открытие и другие);

- БКС Брокер — крупнейший холдинг с 25-летней историей;

- Финам Брокер — лидер на рынке ценных бумаг.

Дальше я буду писать, основываясь на личный опыт знакомства с фондовым рынком. Я давно пользуюсь дебетовой картой Сбербанка, поэтому решил открыть брокерский счёт в этом банке. Этот брокер идеально подходит для начинающих инвесторов.

Плюсы Сбербанк Брокера

Коротко о плюсах Сбербанк Брокера: бесплатное обслуживание, удобный и понятный интерфейс мобильного приложения «Сбербанк Инвестор», пополнение брокерского счета и вывод средств без комиссии, низкая комиссия за совершение сделок (0.06% или 0.3%).

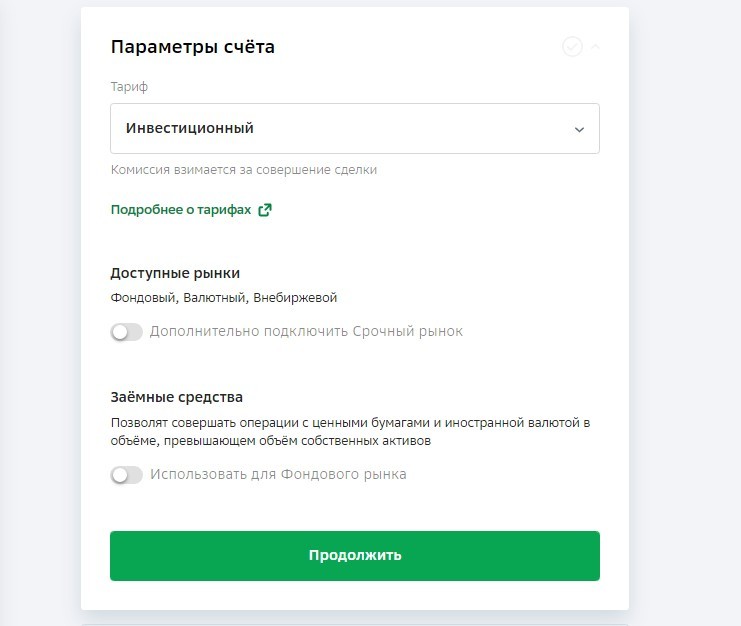

Комиссия за сделки зависит от тарифного плана. Есть два тарифа: «Самостоятельный» и «Инвестиционный». Выбирая первый, вы платите 0.06% за сделки, но отказываетесь от аналитической поддержки. Выбирая второй, платите 0.3% за совершение сделок.

Акция!

Откройте брокерский счёт в Сбербанке, купите ценные бумаги на сумму от 3000 рублей до 21 декабря и получите 30 дней бесплатных инвестиций (отмена комиссии при покупке и продаже ценных бумаг). Подробнее: https://www.sberbank.ru/promo/pdbp/

Предложение действительно только по этой ссылке: http://s.sberbank.ru/v/D5B8zvxSS8plr

Минусы Сбербанк Брокера

Сбербанк Брокер предоставляет доступ только к Московской бирже, поэтому мы не сможем покупать акции некоторых компаний. Для некоторых также может показаться большим минусом — покупка акции лотами, а не поштучно.

Выбирая БКС или Финам, мы получаем доступ к крупнейшим международным биржам: ФОРТС, РТС Газпром, ММВБ,Америки, Японии, Гонконга, Австралии и к др.

Но если вы собираетесь зарабатывать только на акциях российских или американских компаний (Сбербанк, Apple, Газпром, Intel, МТС, Google, Лукойл, ВТБ, Детский мир и т.д.), то это упущение вас никак не коснется.

Однако для меня большим упущением Брокера Сбербанка стало отсутствие акций и обучающих курсов для начинающих инвесторов. К слову, Тинькофф дарит клиентам, прошедшим бесплатный курс по инвестициям, пакет акций стоимостью до 25 000 руб.

2. Открытие брокерского счёта

Открытие брокерского счёта бесплатное.

Так как я выбрал своим первым брокером Сбербанк, открытие брокерского счета покажу на его примере:

1. Переходим на страницу брокерского обслуживания.

2. Нажимаем кнопку «Открыть брокерский счет» и авторизуемся в Сбербанк Онлайн.

3. Помимо брокерского счета, Вам будет предложено открыть ИИС. Если ранее вы его не открывали.

ИИС — индивидуальный инвестиционный счёт, с которым вы не просто зарабатываете на акциях, но и получаете возврат 13% от государства. Счет открывается на срок от 3 лет. При досрочном закрытии, все вычеты возвращаются. Подробнее на странице банка.

В любом случае, вы ничего не теряете, если откроете два счета. Просто ИИС подходит больше тем инвесторам, которые хотят инвестировать на долгий срок. Возможно, вы захотите создать два портфеля акции. В таком случае вам может пригодится ИИС.

4. Выбираем страну проживания и указываем налоговую принадлежность.

5. Выбираем тариф, о которым мы говорили при выборе брокера. На «Самостоятельном» тарифе низкие комиссии за сделки, всего 0.06%. Здесь же вы можете подключить Срочный рынок (подходит для опытных инвесторов) и включить возможность использования заемных средств для Фондового рынка.

6. Нажимаем кнопку «Продолжить».

7. Вводим номер телефона и Email адрес для получения документов и уведомлений.

8. Выбираем способы вывода средств с брокерского счета в российской и иностранной валюте. Сейчас мои счета пустые, так как почти все свободные деньги я инвестировал в акции российских компаний. То есть те деньги, которые лежали у меня на карте, не принося никакой доход. И в которых у меня нет срочной нужды. Это важно понимать!

Для вывода рублей использую карту, для долларовых переводов создал специальный счет. Его можно создать без посещения банка, в Сбербанк Онлайн.

9. Подтверждаем операцию: соглашаемся с условиями и подписываем документы, поставив галочку. Нажимаем кнопку «Подтвердить».

Сразу после подтверждения операции, вы получите смс с номерами счетов.

3. Выбор платформы для торговли акциями

В течение нескольких дней вам на почту придет документ об открытии брокерского счета. Примерно столько же потребуется времени на формирование вашего профиля инвестора.

Я смог зайти на фондовый рынок на слд. день, используя платформу Quik (для ПК). Вы также можете скачать приложение «Сбербанк Инвестор» в Плей Маркете для доступа к рынку с мобильного телефона. Основное отличие этих платформ — функциональность.

На смартфоне у вас будет только две кнопки «Купить» и «Продать». Используя Квик, вы получите огромный набор настроек для гибкой торговли: от создания стоп-лимитов до формирования окон с графиками. Скачать платформу вы можете на этой странице.

Номер брокерского счета служит логином для входа в платформу для торговли. Чтобы получить пароль, нажмите на ссылку «Получить пароль» под формой авторизации в моб. приложении или в Квике. Пароль придет в смс.

Теперь вы можете купить первую акцию!

4. Создание и диверсификация портфеля акций

После скачивания и установки торговых платформ не спешите покупать акции. Сначала разберитесь в настройках Квика, если выбрали именно эту платформу, и изучите рынок.

Первую половину дня я потратил на просмотр обучающих видео по настройке Квика. Благо, на Ютубе этого добра хватает. Вторую половину дня я посвятил не только изучению фондового рынка, но и тому, как правильно покупать и продавать акции:

- Выбирайте надежные российские компании (Сбербанк, Газпром, МТС и т.д.)

- Изучайте каждую компанию детально.

- Учитесь «входить» и «выходить» (выбирать наилучшее время для покупки и возможной продажи акций). Чаще всего, акции приобретают, когда они ниже обычной стоимости.

- Продавайте свои акции, если не хотите получать дивиденды. Но только тогда, когда цена акции выше той, по которой вы ее купили.

- Однако некоторые инвесторы продают ценные бумаги в убыток из-за падения акций компании. Учитесь «выходить» без минуса и сохраняйте спокойствие — акции имеют свойство дорожать и дешеветь. Это нормально.

- Следите за новостями и обстановкой в мире.

Свою первую бумагу я купил основываясь на кучу факторов, среди которых:

- Новости компании (они должны быть хорошими);

- Мнения других инвесторов (в этом мне помог сервис «Пульс» банка Тинькофф);

- Удобство вхождения (сейчас самое время закупиться);

- Вера в рост компании.

И даже эти факторы не могут гарантировать 100% прибыль, поэтому портфель акций должен быть сбалансированным и диверсификационным. Это снижает риски.

Сбалансированный и диверсификационный портфель акций — равное распределение денег в ценные бумаги разных отраслей. Но портфель не всегда должен быть сбалансированным. Например, можно увеличить кол. бумаг в надежных компаниях (акции «голубых фишек»).

Акции «голубых фишек» — ценные бумаги ведущих компаний на фондовом рынке, которые сочетают в себе наибольшую ликвидность, стабильность экономических показателей и привлекательную див. доходность.

Портфель акций — список (пакет) ценных бумаг, которые вы приобрели.

В вашем портфеле не должно быть мало или слишком много ценных бумаг. Оптимально владеть 6-12 акциями. То есть, на каждую отрасль у вас должно приходится по 1-2 бумаге.

Например, вы купили акции ПАО «Газпром нефть». Чтобы ваш портфель не ушел в «красную зону» при падении нефтяной отрасли, вы берете акции сектора «Финансы». Допустим, Сбербанк. А потом покупаете акции сырьевой отрасли. И так далее.

Основные отрасли (примеры компаний России):

- Электроэнергетика (Интер РАО ЕЭС, Юнипро, РусГидро и т.д.)

- Сырьевая отрасль (Полиметалл, Северсталь, АЛРОСА и т.д.)

- Финансовая отрасль (МосБиржа, Сбербанк, Тинькофф и т.д.)

- Телекоммуникации, IT (МТС, Яндекс, Ростелеком и т.д.)

- Энергетика (Газпром, Лукойл, Роснефть и т.д.)

- Потребительские товары и услуги (Русагро, X5 RetailGroup (Пятерочка) и др.)

Дополнительные отрасли:

- Недвижимость (ЛСР, ПИК и т.д.)

- Транспорт (КАМАЗ, Аэрофлот, и т.д.)

- Здравоохранение (ИСКЧ и т.д.)

В свой портфель я купил акции из основных отраслей: 12 компаний, по 2 из каждой отрасли. Жирным шрифтом выделены уже приобретенные акции, курсивом — пока наблюдаю и жду коррекции (удобного момента для покупки).

Еще свой портфель можно разделить на:

- Акции стоимости (дивидендные) — недооцененные рынком бумаги. То есть те акции, которые торгуются сейчас ниже своей балансной или просто реальной стоимости (Газпром, НЛМК, МТС). Такие бумаги платят дивиденды регулярно. Иногда даже выше среднего значения по рынку.

- Акции роста — бумаги, стоимость которых растет быстрее общего рынка. Благодаря тому что у этих акций есть некий будущий потенциал. Например, к таким компаниям можно отнести Теслу, Amazon, Palantir, Squarecut и другие. Как правило, такие бумаги не платят дивиденды или платят, но очень мало.

- Дивидендные (квартальные) — такие компании выплачивают дивы два-четыре раза в год. К таким акциям можно отнести Северсталь, ММК, НЛМК, ФосАрго (каждый квартал); Лукойл, Магнит, МТС, Детский мир, АЛРОСА, Роснефть, Ростелеком, Газпром нефть и другие (два раза в год).

1. Сначала хотелось бы поделиться таблицей с результатами поиска перспективных РФ компаний, заточенных под дивидендные акции.

Вы также можете приобретать ЕТF-фонды и облигации. Это сделает ваш портфель еще более диверсификационным, а значит гибким и устойчивым в период кризиса.

Покупая акции одной компании, ваш успех будет зависеть только он неё. Но когда вы приобретаете фонд, где компаний много, ваши риски снижаются. Даже если несколько компаний разорятся, остальные принесут вам прибыль.

ЕТF-фонд — биржевой инвестиционный фонд, в который входят бумаги большого количества компаний.

Лучших ETF фонды компаний в 2021 году (годовая доходность):

| Фонд | Доходность | Стоимость | Отрасль | Страна |

|---|---|---|---|---|

| FXIT | 69,17% | 9600 Р. | ИТ | США |

| FXCN | 48,82% | 4170 Р. | ИТ, Финансы | Китай |

| FXUS | 51,63% | 5 254 Р. | ИТ и другие | США |

| FXRL | 55,92% | 3 682,5 Р. | Энергетика и т.д. | Россия |

FXWO — фонд, который рекомендуют начинающим инвесторам. В него входят акции США, Германии, Японии, Великобритании, Китая, Австралии и России. Стоит около 2 рублей.

Ближайшие дивиденды российских компаний (голубые фишки)

Как правило,перед выплатой дивидендов цена акции подрастает, а потом падает.

Дивидендный гэп — снижение стоимости акции, чаще всего, на величину дивидендов в слд. торговый день после «отсечки» по дивам. Например, если див. доходность акций Сбербанка 6%, то цена акции этой компании после див. гэпа также снижается на 6%. После этого, акции могут снова вырасти в цене (начнется процесс закрытия див. гэпа), так и продолжить падание.

Также в 2021 году .стоит обратить внимание на акции компаний: ММК, Норникель, Полюс, Петропавловск, АЛРОСА, Русагро, ФосАгро, Ростелеком, Юнипро, РусГидро, Ленэнерго-ап, Интер РАО, Qiwi, Детский Мир.

2. Акции роста очень любят трейдеры и спекулянты. А всё потому что на росте акций таких компаний можно неплохо заработать за очень короткий срок.

Например, возьмем акции «Ятэк». 24 февраля 2021 года одна ценная бумага стоила 67 руб. 10 марта этого же года стоимость акции составила 125 руб. Инвесторы, купившие акции 24 февраля смогут увеличить свой капитал в два раза, продав их 10 марта. Или можно ждать дальнейшего роста, чтобы еще увеличить стартовый депозит.

Сколько можно заработать

В конце статьи я разместил ролик, где поделился итогами инвестирования за 8 месяцев. Там наглядно показано: насколько выросли ценные бумаги в моем портфеле, кто оказался аутсайдером, а кто находится в дамках.

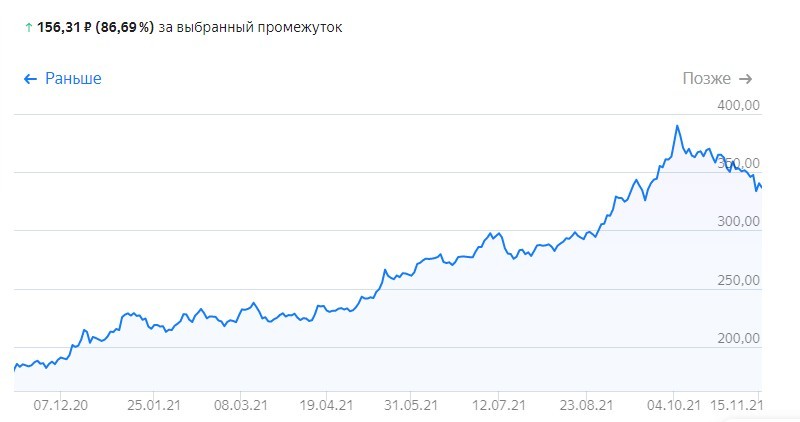

Поэтому, если у вас возникнет вопрос: «Если купить акции Газпрома, сколько можно заработать?» Я отвечу так: в 2021 году акции Газпрома выросли более чем на 100%. Если бы вы в начале года вложили в акции этой компании один млн рублей, то в начале октября имели бы более 2 миллионов рублей. Неплохо, не правда ли?

Подведем итоги

Биржевой бум в России продолжается. В феврале 2021 года сделки на Московской бирже совершили 1,61 млн частных инвесторов. Это в 3 раза больше по сравнению с февралем прошлого года. Брокеры также отмечают рост клиентов среди молодежи и женщин.

Фондовый рынок теперь не является каким-то сложным механизмом инвестирования. Он стал более доступным. Не удивляюсь, если через пару десятков лет каждый 2 человек на планете будет инвестором. Мы стали умнее? Возможно. Но точно не богаче.

Сегодня гораздо выгоднее инвестировать, а не копить. Изучая биржу, становится даже интересно этим заниматься. Начинаешь осознавать, что твои деньги работают. И в перспективе ты получишь их больше, как за счет дивидендов, так и за счет роста акций.

Пополняя брокерский счет даже небольшими суммами, ты становишься, как бы это пафосно не звучало, совладельцем компании.

Чем раньше вы научитесь правильно инвестировать деньги, тем роскошнее вы будете жить в старости. Это неоспоримая правда! Поэтому изучайте инвестиции, в частности фондовый рынок. Удачи Вам и до новых встреч на страницах блога online-zarabotai.ru.

И помните, все вышеизложенное, не является инвестиционной рекомендацией. Ваши деньги — ваша ответственность.

Обновлено: 17 ноября 2021 года.